外国人の厚生年金脱退一時金の還付に係る源泉所得税20.42%の還付申告【税理士による納税代理人サポート】

1. サービス内容

厚生年金の脱退一時金に係る源泉所得税の税金還付申告を代行

※厚生年金の脱退一時金の支給額のうち、20.42%の所得税が源泉徴収されます。所得税の税金還付申告を行うことにより、源泉徴収された所得税20.42%の全部または一部の還付を請求する手続です。

※なお、弊社では厚生年金の脱退一時金自体の申請代行、留学生や家族滞在の方の国民年金の脱退一時金請求は取り扱っておりません。

※弊社税理士が納税管理人となって、所得税の電子申告を行います。

2. 料金

弊社代行費用(厚生年金の脱退一時金の還付に係る源泉所得税の還付申告):

一律75,000円+消費税

弊社サービスをご希望の方はお問い合わせフォームよりご連絡下さい。担当者より費用・手続の流れについてご説明させて頂きます。

目次

はじめに

国内勤務のサラリーマンが退職金を受け取った場合は、勤務先が源泉徴収を行うことで納税が完了します。

しかし、退職の際に「退職所得の受給に関する申告書」の書類を勤務先に提出していない場合や海外赴任先で退職した場合(非居住者)、さらには外国人が厚生年金脱退一時金を受領した際には、源泉徴収される税金が非常に高くなってしまっているケースがあります。

そのような場合には、「退職所得の選択課税適用による還付」の確定申告を行うことにより、払いすぎた税金の還付を受けられる可能性があります。

(居住者)退職金に対する所得税の計算方法

「退職所得の受給に関する申告書」を提出した場合

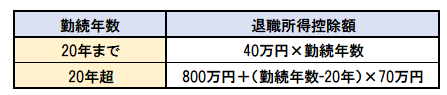

居住者が退職金を受領する場合、退職所得控除(※表1)があるため、国内外の勤務期間を通算した勤務期間をもとに退職所得控除額を計算します。

更に、退職所得控除後の額の1/2が課税対象となり、他の所得とは分けて税額が計算されます。

例①) 2,000万の退職金 勤続年数25年の場合(「退職所得の受給に関する申告書」を提出した場合)

・退職所得控除額: 800万円+(25年-20年) × 70万円=800万円+350万円=1,150万円

・退職所得: (2,000万円-1,150万円)÷2=425万円

・所得税の額: 425万円×20.42%-427,500円=約44万円

<表1> 退職所得控除額

(参照)国税庁ウェブサイト:No.2732 退職手当等に対する源泉徴収

「退職所得の受給に関する申告書」を提出していない場合

例②) 2,000万の退職金 勤続年数25年の場合(「退職所得の受給に関する申告書」を提出していない場合)

・退職金の額の20.42%(復興特別所得税を含む)が一律で源泉徴収されます。

・所得税の額: 2,000万円×20.42%=408.4万円

確定申告をすることで、例①との差額 約364万円が還付されます。

(非居住者)退職金に対する所得税の計算方法

20.42%の源泉徴収

外国人が過去に日本国内で勤務したのちに帰国し、本国で退職金を受け取った場合は、日本国内の勤務期間に対応する退職金の金額の20.42%(復興特別所得税を含む)が課せられます。計算方法は基本的には上記の「退職所得の受給に関する申告書」を提出していない場合と同様です。

同様に日本国内で勤務したのちに海外で勤務し、赴任先で退職した日本人の方も、非居住者として退職金に課税され、日本国内の勤務期間に対応する退職金の金額の20.42%(復興特別所得税を含む)が課せられます。

このような国外勤務や退職時の居住形態によって、退職所得の税負担が不公平とならないよう、居住者と同様に「退職所得控除」や「2分の1分離課税」の優遇措置を受けられる「退職所得の選択課税」が設けられています。

★退職時の居住者・非居住者の判定方法★

「退職所得の収入金額の収入すべき時期は、その支給の基因となった退職の日によります(所得税基本通達36-10)。帰国後に退職金を受け取った場合でも、退職日が国外の場合は「非居住者」として課税されるのでその点は注意が注意が必要です。

退職所得の選択課税適用による還付請求

「退職所得の選択課税」を適用するには、退職金の支払いを受けた翌年1月1日、もしくは退職手当等の総額が確定した日以降に税務署に確定申告を提出します。

ただし、以下の点をご留意ください。

- 各種所得控除は適用されません。

- 税額計算の対象となる退職金の金額は、退職手当総額(国内勤務期間と国外勤務期間の全期間に対する退職所得)を居住者として受けたものとみなします。

- 非居住者が日本において確定申告する場合は、納税管理人を選任して、その者を通じて申告等を行うことになります。

外国人が帰国後に受け取る「厚生年金の脱退一時金」も退職所得のため、申告により還付できる可能性がある

国内の会社に6か月以上勤務したことのある外国人については、一定の要件を満たした場合、厚生年金の脱退一時金を受け取れる場合があります。

日本に短期滞在する外国人は、厚生年金の保険料を支払っても、年金を受給することができず、保険料の掛け捨てになってしまいます。そこで、外国人が出国後2年以内に請求することにより、脱退一時金の支給を受け取ることができるようになっています。

詳しくは日本年金機構のウェブサイトでご確認ください。

この脱退一時金は退職所得に該当するため、非居住者が受け取る場合は20.42%の税率で源泉徴収されますが、退職所得の選択課税の適用を受けて確定申告を行うことにより、源泉徴収税額の還付を受けることができる可能性があります。

1. サービス内容

厚生年金の脱退一時金と所得税の税金還付申告を代行

※厚生年金の脱退一時金の支給額のうち、20.42%の所得税が源泉徴収されます。所得税の税金還付申告を行うことにより、源泉徴収された所得税20.42%の全部または一部の還付を請求する手続です。

※なお、弊社では厚生年金の脱退一時金自体の申請代行、留学生や家族滞在の方の国民年金の脱退一時金請求は取り扱っておりません。

※弊社税理士が納税管理人となって、所得税の電子申告を行います。

2. 料金

弊社代行費用(厚生年金の脱退一時金の還付に係る源泉所得税の還付申告):

一律75,000円+消費税

弊社サービスをご希望の方はお問い合わせフォームよりご連絡下さい。担当者より費用・手続の流れについてご説明させて頂きます。